GEMFOREXは2022年12月頃から出金遅延・出金拒否が発生、2023年5月31日(水)でサービスを一時停止しました。

サービス再開・出金再開は「2023年8月1日以降を予定」とされていますが、2024年1月時点でもまだサービス再開には至っていません。

GEMFOREX(ゲムフォレックス)は豪華ボーナスや日本人スタッフの多さが特徴で、海外FXトップクラスで日本人人気・評判の高いFX業者でした。

しかし2022年末から大規模な出金拒否・出金遅延が発生し、2023年5月31日をもってサービスを停止することとなりました。

人気や評判・実績のあったGEMFOREXがなぜサービス停止にまで追い込まれてしまったのでしょうか。

この記事ではそんな海外FX業者「GEMFOREX(ゲムフォレックス)」を実際に使っていたトレーダーのサービス稼働当時・サービス停止後の評判や口コミ、評価をまとめて紹介。

そして、評判を踏まえて、GEMFOREXがサービス停止に至った理由もあわせて解説していきます。

実際のユーザーの声が暴露する「GEMFOREXの真実」をご覧ください。

GEMFOREX以外の海外FX業者についても詳しく知りたい方はあわせてご覧ください。

GEMFOREX(ゲムフォレックス)利用者のFXサービス稼働当時の評判・口コミ

ここからはネット上に寄せられたGEMFOREX(ゲムフォレックス)ユーザーの口コミをまとめて紹介していきます。

実際に利用していたトレーダーの生の声を参考に、GEMFOREXがどのような海外FX業者だったのかをチェックしていきましょう。

まずは、Twitterでの国内FXトレーダーの評判・口コミから見ていきます。

良い評判・口コミ

GEMFOREXは「ボーナスキャンペーンの豪華さ」から、非常に評判の良い海外FX業者でした。

実際にボーナスを利用して少額から大きな利益を上げていたという報告も多数あり、ボーナスが充実した海外FX業者を使いたい人と相性の良い海外FX業者だったといえます。

昨日始めたGemボーナスはいまここ。

飲み過ぎてポジポジする前に出金これにて一旦終了。

再現性のあるトレードが出来れば少額からでも増やせる!

今週もみなさまお疲れ様でした🐰✨ pic.twitter.com/fVFuBMFzC6— しーくす@FX (@sics1444) February 26, 2021

誕生日ボーナスにとっておいた

なけなしの金。。誕生日まえに入金。。狙うはゴールド!!

gem! pic.twitter.com/2bwyk8YWIc— 天吹 (@NUPPON49) April 5, 2023

また、GEMFOREXのサポートの対応の良さや口座スペックについても良い口コミが多数。これらの評判から、「リアルな使い勝手に関しては一定の評価を得ていた海外FX業者」だったということがわかります。

悪い評判・口コミ

GEMFOREXのサービスが問題なく行われていた頃(2022年12月以前)は、出金拒否や出金遅延の報告は全くありませんでした。

その頃の悪い評判・口コミとして多かったのは「週末クローズ時のスプレッド拡大」と「チャートがフリーズして約定できない」といった内容です。

gemは持ち越すとめっちゃくそ 週末スプひろげて刈にくるようだしな ポンとかドルで20pipsぐらいスプあるし— 忠吉@復活へ向けて・・ (@TYU_FX) March 18, 2022

30pipsで利確しようとしたら

Gemがフリーズして

22.4pipsしか取れなかった!

こんなんばっかり

ゲムフォレックス最悪— よっちゃん FX おわた!ちーん!ガックシ (@yocchanpower) March 2, 2020

GEMのリアル口座は毎時3分に無呼吸症候群になります😁

リアル口座のトレードやる方はデモ口座の画面も併用する事をお勧めします。

リアル口座はよく止まります。

スキャルピングでエントリーしたら、利確はセットしておかないと、思わぬ損害を受けます。— FXアキ (@Fx1000000aki) April 23, 2020

うーん、どこのEA口座から資金を移動させるかなぁ

Gemがbitwallet使えないの不便ー( ・᷄-・᷅ )

このままずっとbitwallet使えないままなんだろか— ダラ奥 (@0cojp) May 26, 2020

GEMFOREXはサーバーなどのインフラ周りが比較的弱く、チャートのフリーズや入出金反映のラグなども悪い評判・口コミとしてよく話題となっていました。

これらの悪い評判もありながら、サービス停止前の2023年5月22日時点での累計口座開設数は「877,867」と非常に多くのトレーダーに利用されていたことが分かります。

引用元:GEMFOREX公式HP(現在確認できません)

2ちゃんねる(5ch)での評判・口コミ

次に2ちゃんねる(5ch)でのGEMFOREXの評判・口コミを確認していきましょう。

2ちゃんねる(5ch)でのGEMFOREXの評判・口コミを簡単にまとめると以下のとおりとなりました。

- 入金ボーナスが当たらない

- サーバーなどのインフラが弱い

- 高額ボーナスを頻発するのは破産が近い証拠?

2ちゃんねるは匿名掲示板ということもあり、正直な感想が書き込まれることがほとんどです。

情報・評判の取捨選択は必要ですが、GEMFOREX利用者の本音を知りたい方は2ちゃんねるを覗いてみるのも良いでしょう。

以下からは2ちゃんねるに書き込まれていたGEMFOREXの評判・口コミを紹介していきます。

2ちゃんねるの評判①入金ボーナスキャンペーンの当選確率

2ちゃんねるで最も話されているGEMFOREXの評判・口コミは「入金ボーナスについて」でした。

ジャックポットのボーナス当選の傾向や、ボーナスが当たらない理由について多くの口コミが見つかります。

20名無しさん@お金いっぱい。2022/04/16(土) 13:08:04.34ID:abwuFGVk0

入金ボナ当たらんからかJPも10%以下しか当たらん21名無しさん@お金いっぱい。2022/04/16(土) 13:26:20.38ID:W0NVBhkj0

毎日10万入金し続けてやっと800%当たったわ。24名無しさん@お金いっぱい。2022/04/16(土) 14:03:43.21ID:Zk6SKjOP0

ボーナス当たらないループ解除するには大損するしかないらしいよ

ちなみに、GEMFOREXは公式サイトで度々入金ボーナスの当選確率がランダムであることを公表していました。(参考:GEMFOREX公式|入金ボーナス当選基準※現在非掲載)

現在サービス停止中の「GEMFOREX(ゲムフォレックス)」で過去に開催されていたボーナスキャンペーンの内容を掲載しています。どのようなボーナスが開催されていたのかを確認したい方はぜひ参考にしてください。

2ちゃんねるの評判②サーバーなどのインフラが弱い

GEMFOREXはサーバーダウンもたびたび発生しており、インフラの弱さについての口コミも確認できました。

62名無しさん@お金いっぱい。2022/03/22(火) 08:54:00.28ID:jw50aDYE0

入金も出金も遅くなりすぎやろクソ業者が75名無しさん@お金いっぱい。2022/03/22(火) 09:30:29.26ID:I6XnpWXg0

>>62

めちゃくちゃ遅くなってる今日は異常

81名無しさん@お金いっぱい。2022/03/22(火) 10:10:17.39ID:vaU9kJCt0

なんか二回入金されたぞ

海外FX業者ではサーバーダウンなどの障害は少なからずありますが、GEMFOREXはその中でも特に障害が多い部類だったといえます。

2ちゃんねるの評判③高額ボーナスを頻発するのは破産が近い?

あまりの高額ボーナスの頻発にGEMFOREXが破産するのではないか、との口コミもありました。

10名無しさん@お金いっぱい。2022/05/15(日) 07:19:27.73ID:PL/fSAlY0

ひとつ教えて下さい。

100%ボーナスを出し続けてゲムの損益が心配なんです。

あんな高額までOKのボーナスをもらい続けて、年間で負けてしまう人がいるのですか?

ゲムは高額ボーナスで破産しないのですか?13名無しさん@お金いっぱい。2022/05/15(日) 07:55:02.84ID:YpvOfyM60

>>10

ゲムが生き残ってるいう事は儲かってる

ボーナスを選別して提供している

負けてる奴ばかりにね15名無しさん@お金いっぱい。2022/05/15(日) 08:28:26.07ID:oREnFVal0

勝ってるけどボーナスは毎回当たるよ

もう入金できる金がないから入金はしないが

引用元:5ちゃんねる

GEMFOREXは海外FXトップクラスの豪華ボーナスが特徴で、そのボーナス目当てにGEMFOREXで口座開設するトレーダーも少なくありませんでした。

ですが、結果的にGEMFOREXは最大の特徴である「ボーナス」をきっかけにサービス一時停止にまで至ります。

次からはGEMFOREXがサービス停止に至った原因を解説していきます。

GEMFOREX(ゲムフォレックス)サービス停止・出金拒否の原因と経緯

GEMFOREX(ゲムフォレックス)は2023年5月31日をもってサービスを一時停止しました。

GEMFOREXが公表している内容をまとめると、サービス停止した要因は大きく以下の3つです。

- 集団によるボーナスを悪用した第3者名義貸し&口座転売

- 決済代行会社(A社)による約50億円の資金持ち逃げ

- 決済代行会社(B社)による約10億円の未払い

引用元:GEMFOREX公式サイト

※現在確認できません。

2022年中頃にGEMFOREXのボーナスを悪用する集団が現れ、規約違反行為を繰り返しGEMFOREXに大きな損失が発生しました。

また2022年後半には決済代行会社2社による資金持ち逃げ・未払いが立て続けに起こり、GEMFOREXは資金難に陥り大規模な出金遅延へとつながります。

出金遅延・出金拒否の噂が広がりユーザーの不安が高まる中、2023年5月下旬にGEMFOREXはM&Aの協議に入ったことを発表。

新しい経営陣との協議の結果、サービスの継続よりも本件の解決が先という結論に至り、2023年5月31日のサービス一時停止となりました。

以上がGEMFOREXが公表しているサービス停止の原因です。

【最新情報】GEMFOREX(ゲムフォレックス)は2022年12月頃から出金拒否・出金遅延が発生、2023年5月31日にサービスの停止を発表しました。この記事ではGEMFOREXの出金拒否・出金遅延の発生経緯からサービス停止に至るまでの一部始終と今後の出金スケジュールをまとめています。

出金処理の再開はM&Aによる事業継承・譲渡が予定されている2023年8月1日以降とされているものの、現在も出金は行われていません。

サービス停止発表後の評判・口コミ

サービス停止の発表は事前通知などが無く、サービス停止当日に突如発表となりました。

SNS上ではGEMFOREXへの不満や怒りの声が広がり、一時は「ゲムフォレックス」がTwitterのトレンドにもなりました。

以下からTwitterの評判・口コミの一部を紹介します。

gemforexがサービス停止?

逃亡か!?😇😇😇 pic.twitter.com/VhSbTvY8fj— オレ的ゲーム速報JIN@FX・株投資部 (@oreteki_douga) May 31, 2023

GEM FOREX使ってたのに、資金残したまま、急にサービス停止になってしまって資金出金できない!酷くない?これ。#gemforex #gem #出金 #サービス停止 pic.twitter.com/9Mk8fdR9bZ

— YU@生まれ変わる漢 (@yumikapapasuke) June 1, 2023

ゲムフォレックスがついに終わりました。

最後はお金集めるだけ集めようと

売りまくってたし

30日深夜に100%ボーナス実施。

同日に銀行入金停止。

そして本日サービス停止。去り際がかなり詐欺だった。

♯gemforex

♯gem

♯出金遅延

♯サービス停止

♯ポンジスキーム pic.twitter.com/447ISPOnjt— 多野 晶壹 ono shoichi (@avkantoku12) May 31, 2023

gemforexのサービス停止に至った背景は「合計60億円の持ち逃げと未払い」とのこと。ヤバすぎるだろ。

サービス停止の背景:

– 決済代行会社(A社)による約50億円の持ち逃げ

– 決済代行会社(B社)による約10億円の未払い

– 集団による第3者名義貸し&口座転売でボーナスアービが横行し大きな損失 https://t.co/ChNXIclVnZ pic.twitter.com/G2MA0eKacb— SOU⚡️仮想通貨 / ビットコイン (@SOU_BTC) May 31, 2023

ゲムのサービス停止前日のお知らせ。

サービス停止・出金できないのがわかってる状態で入金させるのは詐欺じゃないのか?#gemforex #ゲムフォレックス pic.twitter.com/NZgpZTEHV0— ハシタカ EA開発・研究 (@HashitakaLab) May 31, 2023

gemforexがサービス停止したのね、出金遅延の噂が出始めてすぐ全額出金してて正解でした。

— てげてげ (@gtU9r3P6AGG5zfY) May 31, 2023

ここで紹介した評判・口コミはほんの一部で、Twitterでは国内FX・海外FX問わず投資界隈で大きな話題となりました。

GEMFOREX公式HP上では今後の対応やよくある質問が更新されていますので、現在の動向が気になる方はGEMFOREXの公式HPを確認してみてください。

GEMFOREX(ゲムフォレックス)の会社情報・安全性

ここでは、GEMFOREX(ゲムフォレックス)の会社情報をまとめて紹介していきます。

運営会社は2010年設立。創業者は日本人

| 運営会社 | Lindholm Capital Ltd (モーリシャス共和国) |

|---|---|

| 本社所在地 | MU, 33 Edith Cavell St, Port Louis 11324 Mauritius |

| 代表者 | Marvin BUENO |

| 金融ライセンス | モーリシャス金融ライセンス (GB21026537) |

| 設立 | 2010年6月25日 |

| 資本金 | 100,000,000$ |

| 公式Twitter | @FX_GEMFOREX_(アカウントは削除されました) |

GEMFOREXの変遷を辿ると、2010年10月に「GEM-TRADE Co.,Ltd」という会社名でスタートし、「GEMTRADE」というFX自動売買ソフト(EA)の無料提供サービスをスタートさせ、FXに関連するサービスを開始しました。

当時はEAといえば高額での販売が一般的だったので、GEMTRADEのEA無料提供サービスはとても衝撃的なものでした。このGEMTRADEは好評を博し、サービス提供の3年後にはEA提供サービスで日本トップクラスの人気に。

2013年10月には「ゲムdeミラートレード」という無料のミラートレードサービスもスタートさせ、こちらもまた多くのトレーダーから良い評判を得ました。

GEMFOREXはこれらの実績を引っ提げ、2014年に満を持して「GEM GROUP NZ LIMITED」として、「GEMFOREX」のFXサービスをスタートしました。GEMFOREXの本社の登録地はニュージーランドですが、香港やベトナムといった各国にもオフィスを持つグローバル企業となっています。

現在は、GEMFOREXの本拠地はモーリシャス籍に移っており、運営会社は「Lindholm Capital Ltd」へと変わっています。

なお、GEMFOREXの公式サイトには「MADE IN JAPAN」の記載がされています。

これはGEMFOREXの創業者が日本人であり、経営陣にも複数の日本人が含まれているためです。

そのため、GEMFOREX公式サイトは完全日本語対応されており、以前は公式HP上で日本語で企業理念やオフィスの風景なども確認することが可能でした。

引用元:GEMFOREX公式HP(現在確認できません)

金融ライセンスはモーリシャスにて取得

GEMFOREXは、運営会社であるLindholm Capital Ltdがモーリシャス金融ライセンスを取得しています。

実際にモーリシャス金融庁の公式サイトでも、GEMFOREXのライセンス登録が確認できます。

参照元:FSC MAURITIUS「Register of Licensees – Details」

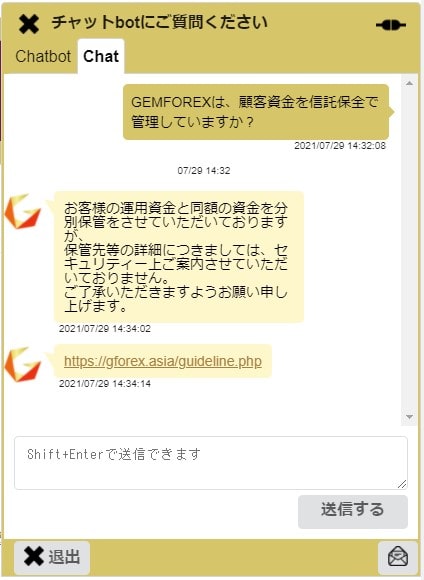

資金管理は分別管理のみ。信託保全なし

次に、GEMFOREXの資金管理方法について見ていきます。

GEMFOREXは信託保全は行っておらず、分別管理のみで資金管理を行っています。GEMFOREX公式サイトの「よくある質問」ページでは、資金管理について以下のような記載がありました。

お客様の運用資金と同額の資金を分別保管しております。

さらに、実際にGEMFOREXのサポートチャットにも信託保全の有無を問い合わせたところ、公式サイトの記述同様「分別保管している」とだけ返ってきました。

サイトとカスタマーサポートのどちらも信託保全に関する言及は一切ありませんでしたので、GEMFOREXの資金管理は分別管理のみということで間違いないでしょう。

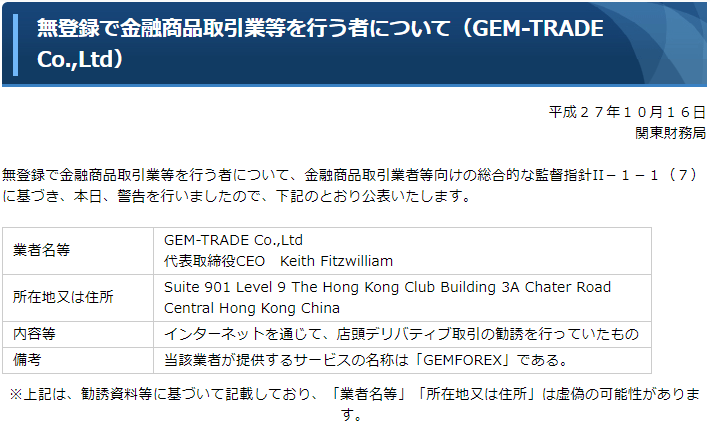

平成27年10月に日本の金融庁から警告

GEMFOREXは、日本の金融庁から「無登録で金融商品取引業等を行う者」として、平成27年10月に警告を受けています。

参照元:無登録で金融商品取引業等を行う者について

(GEM-TRADE Co.,Ltd)

引用した内容を簡単にまとめると、「海外FX業者が日本に住んでる人にサービスを提供するなら、日本国内に拠点を作ってね」ということです。なぜ海外FX業者が国内に拠点を置かないのかというと、国内に拠点を作ると、レバレッジ制限や追証など国内の取引ルールに従ったサービスしか提供できなくなるためです。

つまり、GEMFOREX以外にもほとんどの海外FX業者が同様の警告を受けているので、GEMFOREXだけ特別リスクが高いというわけではありません。

GEMFOREX(ゲムフォレックス)の取引条件・ルール

次にGEMFOREX(ゲムフォレックス)のスペックと、取引条件・取引規約を紹介していきます。

現在は新規口座開設等ができませんので、あくまで参考情報として確認してみてください。

- 口座タイプ

- スプレッド

- スワップポイント

- 通貨ペア数

- ゼロカット

- 取引規約

口座タイプは6種類

デモ口座を除くと、GEMFOREXには6つの口座タイプがあります。

- オールインワン口座:基本口座

- ロースプレッド口座:低スプレッド口座

- ガチゼロ口座:固定0スプレッドの招待制口座

- レバレッジ5000倍口座:ハイレバレッジ特化口座

- ミラートレード専用口座:ミラートレード用口座

- スキャルピングフリー口座:スキャルピング特化口座

各口座タイプの特徴は、次のとおりです。

オールインワン口座

| 基本通貨 | USD/JPY |

|---|---|

| ロット数 | 0.01Lot~ |

| 初期預託金 | 5000円~ |

| レバレッジ | 1000倍 |

| スプレッド | 1.5 pips~ |

| 手数料 | 無料 |

| 予約注文 | 指値、逆指値 |

| ロット制限 | 50Lot |

| ポジション制限 | 無制限 |

| ボーナス | ○ |

オールインワン口座はGEMFOREXの最も基本的な口座タイプです。

ボーナスがもらえるのはオールインワン口座だけで、自動売買やスキャルピングなどの取引制限もありません。

ロースプレッド口座(旧ノースプレッド口座)

| 基本通貨 | USD/JPY |

|---|---|

| ロット数 | 0.01Lot~ |

| 初期預託金 | 30万円~ |

| レバレッジ | 1000倍 |

| スプレッド | 0.0 pips~ |

| 手数料 | 無料 |

| 予約注文 | 指値、逆指値 |

| ロット制限 | 30Lot |

| ポジション制限 | 30 |

| ボーナス | × |

ロースプレッド口座(旧ノースプレッド口座)は自動売買やボーナスは対象外の代わりに、国内FX並みの超低スプレッドを取引手数料なしで取引できる口座タイプです。

初回入金額が30万円と高額なのがネックですが、取引コストを考えると、利益を出せばすぐに取り戻すことができるでしょう。

海外FXの低スプレッド口座は通常、1Lotあたり6ドル~10ドルの取引手数料がかかりますが、GEMFOREXのロースプレッド口座なら完全にスプレッドのみの手数料でトレードできます。

ガチゼロ口座

| 基本通貨 | USD/JPY |

|---|---|

| ロット数 | 0.01Lot~ |

| 初期預託金 | 5000円~ |

| レバレッジ | 1000倍 |

| スプレッド | 0.0 pips固定 |

| 手数料 | 無料 |

| 予約注文 | 指値、逆指値 |

| ロット制限 | 50Lot |

| ポジション制限 | 無制限 |

| ボーナス | × |

ガチゼロ口座は、2022年7月にリリースされた新口座です。

全14通貨ペアのすべてが0スプレッドで、なんと経済指標発表時のスプレッドの広がりもありません。

現状の海外FX業界では、最も取引コストが安い口座と言えるでしょう。

なお、ガチゼロ口座は招待制でしか口座開設することができません。

レバレッジ5000倍口座

| 基本通貨 | JPY |

|---|---|

| ロット数 | 0.01Lot~ (0.01 LOT刻み) |

| 初期預託金 | 入金上限10万円まで |

| レバレッジ | 5000倍 |

| スプレッド | 1.5 pips~ |

| 手数料 | 無料 |

| 予約注文 | 指値、逆指値 |

| ロット制限 | 30Lot |

| ポジション制限 | 30Lot |

| ボーナス | × |

レバレッジ5000倍口座は、最大レバレッジ5000倍で取引できる超ハイレバ口座です。

レバレッジ5000倍口座は入金上限10万円、利益上限100万円という制限があるものの、海外FXならではハイレバレッジトレードができる口座タイプです。

なお、レバレッジ5000倍口座への入金方法は、オールインワン口座からの資金移動のみとなっています。

ミラートレード専用口座

| 基本通貨 | JPY |

|---|---|

| ロット数 | 0.01Lot~ |

| 初期預託金 | 5万円~ |

| レバレッジ | 1000倍 |

| スプレッド | 1.5 pips~ |

| 手数料 | 無料 |

| 予約注文 | 指値、逆指値 |

| ロット制限 | 30ロット |

| ポジション制限 | 無制限 |

| ボーナス | × |

ミラートレード専用口座は、ミラートレードの専用口座です。

以前はオールインワン口座でもミラートレードが可能でしたが、ミラートレード専用口座ができたことによりオールインワン口座ではミラートレードが利用できなくなりました。

そのため、GEMFOREXでミラートレードを利用したい場合はミラートレード専用口座の開設が必要です。

スキャルピングフリー口座

| 基本通貨 | JPY |

|---|---|

| ロット数 | 0.01Lot~ |

| 初期預託金 | 10万円~ |

| レバレッジ | 30倍 |

| スプレッド | 0.01 pips~ |

| 手数料 | 無料 |

| 予約注文 | 指値、逆指値 |

| ロット制限 | 50Lot |

| ポジション制限 | 無制限 |

| ボーナス | × |

スキャルピングフリー口座は2022年12月27日に追加されたスキャルピング特化の口座タイプです。

スキャルピングに関する取引制限は一切ありませんが、最大レバレッジは30倍と国内FXとほぼ変わりません。

初回入金額も10万円と高めですので、スキャルピング目的で利用するのであればスキャルピングフリー口座はおすすめしません。

GEMFOREXデモ口座

GEMFOREXデモ口座は、本番環境で取引する前にMT4の使い勝手やEAをのバックテストをするのに便利です。

デモ口座開設は無料で、1,000,000円(10,000USD)の仮想資金が口座に入った状態でデモトレードが開始できます。

なお、デモ口座のスペックは、GEMFOREXのオールインワン口座と同様です。

スプレッドが狭い

GEMFOREXのスプレッドは、海外FX業者のなかでは比較的狭めです。

特にロースプレッド口座のスプレッドは、国内FX並みの低水準となっていました。

| 通貨ペア | GEMFOREX | XM | IS6FX | AXIORY |

|---|---|---|---|---|

| USD/JPY | 1.5 pips | 1.6 pips | 1.78 pips | 1.58 pips |

| EUR/USD | 1.6 pips | 1.74pips | 2.25 pips | 1.38 pips |

| GBP/USD | 2.2 pips | 2.47 pips | 2.58 pips | 1.83 pips |

| EUR/JPY | 2.4 pips | 2.53 pips | 2.68 pips | 1.78 pips |

| 通貨ペア | GEMFOREX | XM | IS6FX | AXIORY |

|---|---|---|---|---|

| USD/JPY | 1.5 pips | 1.6 pips | 1.78 pips | 1.58 pips |

| EUR/USD | 1.6 pips | 1.74pips | 2.25 pips | 1.38 pips |

| GBP/USD | 2.2 pips | 2.47 pips | 2.58 pips | 1.83 pips |

| EUR/JPY | 2.4 pips | 2.53 pips | 2.68 pips | 1.78 pips |

GEMFOREXロースプレッド口座は、海外FXの低スプレッド口座としては珍しく取引手数料が無料の口座タイプです。そのため、完全にスプレッドのみでFX取引ができます。

さらに、表には記載していませんが、招待制のGEMFOREXガチゼロ口座では全14通貨ペアがすべて0スプレッドという驚異的なスペック。実質、海外FXで最も取引コストの安い口座といえるでしょう。

GEMFOREXならドル円はロング・ショート共にプラススワップ

GEMFOREXのスワップポイントは全体的に低めです。

FX通貨ペアごとのスワップポイントを見ていきます。

- ロング・ショート共にプラスの通貨ペア

- ロングスワップが

プラスの通貨ペア - ショートスワップがプラスの通貨ペア

| FX通貨ペア | ロング | ショート |

|---|---|---|

| USD/JPY | 0.210 | 0.280 |

| FX通貨ペア | ロング | ショート |

|---|---|---|

| AUD/CAD | 1.36 | -7.84 |

| AUD/CHF | 2.16 | -10.34 |

| AUD/JPY | 1.14 | -7.66 |

| AUD/USD | 1.63 | -6.37 |

| EUR/USD | 0.247 | 0.253 |

| GBP/JPY | 0.14 | -3.78 |

| NZD/JPY | 1.9 | -7.4 |

| NZD/USD | 3.62 | -8.18 |

| USD/JPY | 0.213 | 0.287 |

| FX通貨ペア | ロング | ショート |

|---|---|---|

| EUR/AUD | -14.92 | 5.08 |

| EUR/NZD | -20.8 | 12.3 |

| EUR/USD | 0.247 | 0.253 |

| EUR/ZAR | -465.48 | 107.51 |

| GBP/AUD | -17.38 | 3.22 |

| GBP/NZD | -27.3 | 12.7 |

| USD/JPY | 0.213 | 0.287 |

| USD/MXN | -196.74 | 33.29 |

| USD/TRY | -145.9 | 30.8 |

| USD/ZAR | -6.72 | 1.14 |

※スワップポイントは各国の金利変動に応じて変動します。

全体的に低めですが、ドル円とユーロドルはロング・ショートの両方が常時プラスとなっています。

さらにGEMFOREXでは同一口座内での両建てが禁止されていないため、これらの通貨を両建てすれば安定的にスワップ利益を受け取ることが可能です。

GEMFOREXの通貨ペア数は58種類、CFD銘柄も取引可能

GEMFOREXでは2022年8月29日より、14種類の通貨ペアが追加されました。

CAD/CHF, USD/HKD, AUD/SGD, EUR/PLN, EUR/SGD, GBP/SGD, NZD/SGD, SEK/JPY, NOK/SEK, HKD/JPY, GBP/ZAR, ZAR/JPY, NOK/JPY, CHF/SGD

GEMFOREXのFX通貨ペア数は全口座タイプ共通で58種類あり、加えて金銀の取引も可能です。

引用元:GEMFOREX公式|通貨ペアとスプレッド(現在確認できません)

ゼロカット採用で追証なし。ロスカット水準は20%

GEMFOREXは「ゼロカット」システムを採用しています。

相場の急変動でロスカットが間に合わず、口座残高がマイナスになったとしても追証の心配はありません。

GEMFOREXのマージンコールは証拠金維持率50%、ロスカット水準は証拠金維持率20%で設定されています。以前は証拠金維持率50%で強制ロスカットだったのですが、2018年12月に現在の水準へと変更され、ギリギリまでハイレバ取引ができるようになりました。

スキャルピング・両建て・大口取引などは一部制限あり

最後にGEMFOREXの取引規約も確認しておきましょう。GEMFOREXでは規約で以下の取引が禁止されています。

- 複数のFX業者間での両建て

- GEMFOREX複数口座間での両建て

- 第3者同士が同タイミングで入金・トレード・出金する行為

- 経済指標発表時など相場変動時のみを狙った取引

- 事前連絡なしでの大きなロット数での取引

禁止取引を行ってしまうと口座凍結や利益没収などの罰則が科せられる可能性もありますので、GEMFOREXに限らず海外FXを利用する際はガイドラインをよく確認しておきましょう。

また、スキャルピングに関してはGEMFOREXでは以下のような制限があります。

スキャルピングに関するルール

オールインワン口座では特に厳しい制限は設けてはおりません。但し、お客様からのお口座から発生するメッセージが膨大な量となり、当社サーバーの執行能力に支障があると担当部門で認められます場合には、一旦取引停止となる場合がございます。ノースプレッド口座について

GEMFOREXは、ノースプレッド口座とは言え、スプレッド0.0pipsのタイミングのみを意図的に狙ったご利用をお断りしており、平均的にご利用頂けるお客様のみのご利用とさせて頂いております。また、ノースプレッド口座でのスキャルピングのルールとして、短期間(5分間を目安)に往復合計10LOT以上での連続したお取引を頂く可能性がある方は事前にご連絡を頂き、弊社よりカバー先に許可を取らせて頂く必要がございます。GEMFOREX公式「よくある質問(FAQ)」(現在確認できません)

GEMFOREXの取引ツール・アプリ

GEMFOREXをはじめ、海外FXでトレードする際は、取引ツールの導入が必須です。

GEMFOREXの取引ツールは「MT4」「MT5」「ミラートレード」の3つがあります。

- 裁量トレードも自動売買(EA)も可能

- PC・スマホアプリから利用できる

- GEMFOREXでは2022年から新たに導入

- MT4より高速で機能も充実

- EA(自動売買)は使えない

- プロのFXトレーダーの取引をコピーできる

- FX初心者でも簡単に利益を出せる

GEMFOREX(ゲムフォレックス)の評判・口コミ・評価まとめ

ここまで、GEMFOREX(ゲムフォレックス)の評判・口コミ・評価をまとめて紹介してきました。

最後に、あらためてこの記事で紹介してきたGEMFOREXの評判についておさらいしておきます。

GEMFOREXは豪華ボーナスや優れた取引環境が魅力で、海外FXトップクラスの人気FX業者でした。

しかし、2022年末に規約違反の悪質行為や決済代行会社による資金持ち逃げ・未払いで、大幅な出金遅延が発生。

2023年5月31日をもってサービスの一時停止、サービス再開&出金再開は2023年8月1日を予定しています。

サービス停止の原因や今後の対応についてはGEMFOREX公式HPをご覧ください。